Trong lịch sử, không ít nhà khoa học xuất sắc đã từng làm những điều sai lầm và dại dột ở những lĩnh vực ngoài phạm vi nghiên cứu của mình. Quyết định đầu tư tài chính của Isaac Newton trong vụ Bong bóng Biển Nam năm 1720 cho thấy bộ não thiên tài cũng không thể cứu ông thoát khỏi cảnh thua lỗ tài chính.

Tháp London, nơi đặt Kho bạc Hoàng gia trong thời kỳ của Newton. Nguồn: wikipedia

Câu chuyện về sự mất mát của Newton trong Bong bóng Biển Nam đã trở thành một trong những câu chuyện nổi tiếng nhất trong lịch sử tài chính; người ta cho rằng Newton đã nói một câu về mất mát của mình, ông “tôi có thể tính toán chuyển động của các thiên thể nhưng bất lực trước sự điên rồ của con người”.

Nổi tiếng như vậy nhưng trong một thời gian dài, chỉ có rất ít thông tin tin cậy về các khoản đầu tư của Newton. Phát hiện gần đây về nhiều tài liệu trong kho lưu trữ của Ngân hàng Anh đã cung cấp nhiều chi tiết hơn về các cuộc phiêu lưu tài chính của Newton. Không giống như nhiều giai thoại khác về các nhân vật nổi tiếng, câu chuyện đầy màu sắc của Newton và Bong bóng Biển Nam phần lớn là chính xác. Thậm chí theo một cách nào đó, nó còn cho thấy mức độ trầm trọng của các sai lầm mà nhà bác học lỗi lạc đã gặp phải không như người ta nghĩ.

Những điều cơ bản về Bong bóng tài chính Biển Nam

Dù rất phong phú và đồ sộ nhưng các tài liệu về Bong bóng Biển Nam lại có nhiều ghi chép không chính xác. Ví dụ, một số người cho rằng ngay từ đầu thì Công ty Biển Nam đã là một doanh nghiệp lừa đảo hoặc bị sụp đổ sau vụ đổ vỡ bong bóng vào mùa thu năm 1720. Sự thật, như thường lệ, phức tạp hơn nhiều. Công ty được thành lập vào năm 1711 chỉ để giải quyết những vấn đề tài chính cấp bách do một lượng lớn các hóa đơn của Chính phủ Anh bị tồn đọng, chưa được thanh toán, phần lớn là từ các nhà thầu cung cấp cho quân đội trong Chiến tranh kế vị Tây Ban Nha. Chính phủ cung cấp chứng khoán Biển Nam cho các chủ nợ, một sản phẩm tương tự như cổ phần của các công ty ngày nay. Các cổ phiếu không đảm bảo trả nợ đầy đủ cho các chủ nợ, nhưng nó đảm bảo trả lãi thường xuyên.

Không chỉ nhận tiền từ chính phủ để trả lãi cho các chủ nợ, Công ty Biển Nam còn độc quyền về thương mại của Anh với bờ biển phía Tây châu Mỹ và một phần bờ biển phía Đông Nam Mỹ. Công ty thu lợi nhuận từ việc bán một số hàng hóa của Anh và, đáng kể hơn và nghiệt ngã hơn, nô lệ người châu Phi. Họ lôi kéo các nhà đầu tư với lời hứa lợi nhuận từ thương mại ở Biển Nam sẽ bổ sung vào các khoản thanh toán lãi của họ.

Isaac Newton trên tờ một bảng Anh, phát hành từ năm 1978 đến 1988. Nguồn: Janusz Piekowski/Alamy Stock.

Vào cuối những năm 1710, Công ty South Sea hoạt động khá buồn tẻ, đơn giản là chuyển các khoản thanh toán của chính phủ cho các nhà đầu tư. Các học giả không có thông tin chắc chắn về lợi nhuận của các hoạt động giao dịch của mình trong giai đoạn đó; bằng chứng quan trọng cho thấy công ty thua lỗ ngay trong những năm đầu tiên. Tuy nhiên, sự độc quyền thương mại đã dệt nên giấc mơ về sự giàu có trong tương lai của công chúng. Newton, người cũng sở hữu trái phiếu chính phủ và một số khoản đầu tư vào Ngân hàng Anh, đã đầu tư ngay từ đầu và sau còn mua thêm cổ phần. Vụ đầu tư vào Biển Nam của ông ban đầu khá có lãi; giá của chứng khoán tăng lên khi chiến tranh đi vào giai đoạn kết thúc và các hoạt động kinh tế thời bình bắt đầu phát triển.

Sự phục hồi kinh tế vào cuối những năm 1710 đã đem đến tầm nhìn mới cho Công ty Biển Nam. Chính phủ Anh tuyên bố, công ty sẽ tiếp quản phần lớn nợ quốc gia của Anh vào năm 1720. Điều đó dẫn đến Bong bóng Biển Nam với việc giá cổ phiếu tăng đột biến trong mùa hè năm 1720, và sau đó nó đã trải qua một sự sụp đổ nhanh chóng vào tháng chín, rất có thể là do các nhà đầu tư bắt đầu nhận ra kỳ vọng lợi nhuận của họ không thực tế. Đến tháng 10, cổ phiếu có giá trị chưa đến một phần tư giá của nó ở thời đỉnh điểm.

Những vấn đề về tài chính của Newton

Năm 1720, Newton đã gần 80. Thành tựu khoa học quan trọng của ông đã cách đó hàng thập kỷ và từ lâu ông không còn thực hiện bất kỳ nghiên cứu đột phá nào. Mặc dù vậy, ông vẫn còn rất năng động. Newton rời Đại học Cambridge để trở thành người giám sát Kho bạc Hoàng gia Anh (Royal Mint) vào năm 1696, nơi ông đóng vai trò quan trọng trong việc thực hiện cuộc đổi tiền vĩ đại của thập niên 1690. Năm 1699, ông trở thành người quản lý chính của kho bạc, và giữ vị trí đó cho đến khi qua đời vào năm 1727. Tiếp tục là chủ tịch Hội Khoa học Hoàng gia Anh, ông là người nổi tiếng mà các chức sắc nước ngoài đến thăm London rất muốn gặp. Nhiều cá nhân và cả Chính phủ Anh đã đều nhờ cậy ông tư vấn kỹ thuật về nhiều vấn đề khác nhau, chẳng hạn như tìm kinh độ trên biển. Sự suy giảm về cả thể chất và tinh thần của ông rõ ràng bắt đầu sau năm 1720, điều này được Richard Westfall ghi rất chi tiết trong tiểu sử.

Theo tiêu chuẩn thời đó thì Newton được coi là giàu có. Quản lý kho bạc là một vị trí béo bở. Công việc của ông tại Cambridge đem lại mức thù lao 100 bảng mỗi năm; ngược lại, thu nhập tại kho bạc, bao gồm cả tiền lương và một phần từ công việc sản xuất tiền xu của Kho bạc, lên tới trung bình gần 2000 bảng mỗi năm. Đến năm 1720, ông cũng kiếm được hơn 1000 bảng cổ tức mỗi năm từ các khoản đầu tư của mình. Tổng thu nhập hằng năm khoảng hơn 3000 bảng Anh đã đưa ông vào top 1% dân số, với mức chênh không quá xa so với top 0,1%. Ông được công nhận là một thành viên của giới thượng lưu Anh và có một cuộc sống sung túc với một người huấn luyện ngựa và một vài người hầu. Nhưng ông không hề chi tiêu quá mức, hay làm từ thiện và tiết kiệm một phần đáng kể thu nhập của mình.

Quyền sở hữu đất đai vốn được coi là biểu tượng của sự giàu có và địa vị xã hội của Anh nhưng Newton lại không bao giờ mua bất kỳ bất động sản lớn nào. Ông là một trong những người đầu tiên chủ yếu đầu tư vào các công cụ tài chính, một lựa chọn tương đối mới vào thời điểm đó. Các khoản đầu tư của ông chủ yếu vào trái phiếu chính phủ và chứng khoán của các công ty cổ phần lớn như Ngân hàng Anh và Công ty Biển Nam. Giá trị tài sản ròng của Newton ngay trước khi Bong bóng Biển Nam bắt đầu chỉ hơn 30.000 bảng. Đó cũng là giá trị gần đúng của tài sản của ông khi qua đời vào năm 1727, vì vậy bong bóng thực ra không hề hủy hoại ông về mặt tài chính. Tuy nhiên, Newton đã mất một khoản có giá trị đáng kể.

Sau khi kiếm được khoản lãi khoảng 20.000 bảng trong giai đoạn đầu của bong bóng, Newton đã bỏ gần như toàn bộ số tiền của mình vào phi vụ đầy rủi ro này. Đến giữa năm 1721, giá trị tài sản ròng của ông đã giảm xuống còn khoảng 20.000 bảng; ông đã mất tất cả lợi nhuận ban đầu của mình và một chút gì hơn thế.

Quyết định tài chính của Newton trong khủng hoảng

Những gì chúng ta biết về tình hình tài chính của Newton dường như khá đầy đủ trong giai đoạn sau vụ sụp đổ của Bong bóng Biển Nam song những gì Newton đã làm trong giai đoạn quan trọng của năm 1720 lại có cả những suy luận từ dữ liệu không đầy đủ. Dưới đây tóm tắt những gì chúng ta biết về các khoản đầu tư của Newton vào Công ty Biển Nam trong suốt năm 1720.

Vào đầu cái năm thảm họa đó, chưa đến một nửa tài sản của nhà khoa học nằm ở cổ phiếu Biển Nam; phần còn lại là trái phiếu chính phủ.

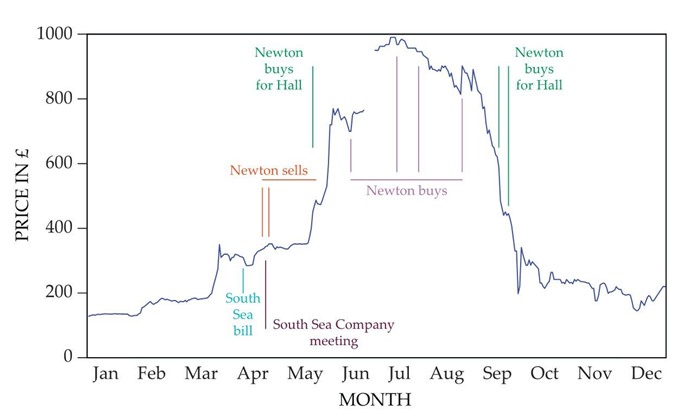

Chúng ta có thể theo dõi quyết định tài chính của ông trong biểu đồ theo dõi giá cổ phiếu Biển Nam với giá điều chỉnh cho cổ tức. Các đường ngang biểu thị phạm vi ngày gần đúng cho các giao dịch mua và bán, và các đường thẳng đứng đánh dấu ngày ghi lại các giao dịch thực tế hoặc hướng dẫn cho các giao dịch. Ghi chú “Newton mua cho Hall” thể hiện cho một số giao dịch mua chứng khoán Biển Đông của bất động sản Hall, trong đó Newton là giám đốc điều hành. Dòng hóa đơn Biển Nam được đánh dấu vào ngày 7/ 4, ngày luật cho phép thực hiện kế hoạch Biển Nam chính thức được thông qua và “cuộc họp của Công ty Biển Nam” biểu thị một cuộc họp của các nhà đầu tư vào ngày 21/4. Khoảng cách về giá vào cuối tháng sáu là do sự thay đổi từ các giao dịch thanh toán tiền mặt ngay lập tức mà ngày nay được gọi là “quyền chọn”.

Hai hàng dọc được đánh dấu là tượng trưng cho hai lệnh bán mà ông đưa ra vào tháng tư năm 1720 để bán cổ phiếu Biển Nam của mình; đường ngang thể hiện một giai đoạn mà Newton đã mua một lượng lớn trái phiếu chính phủ Anh. Dựa trên mức độ giàu có của ông, chúng ta có thể cho rằng chủ yếu tài sản đến từ việc thanh lý cổ phiếu Biển Nam.

Có vẻ như vào tháng sáu năm đó, Newton đã thanh lý gần như toàn bộ cổ phần mới mua của mình trong trái phiếu chính phủ và sử dụng số tiền thu được để mua cổ phiếu Biển Nam. Động thái đó được thể hiện ở hàng đầu tiên trong bốn hàng dọc được đánh dấu là “Newton mua”; ba hàng dọc khác biểu thị các trường hợp được ghi lại khi Newton mua trực tiếp cổ phiếu Biển Nam hoặc chuyển đổi một số trái phiếu chính phủ khác sang cổ phiếu đó. Chúng ta thấy rõ rằng ông tiếp tục rót tiền vào cổ phiếu Biển Nam ngay cả khi giá của nó bắt đầu trượt dốc, trước khi sụp đổ vào tháng 9/1720. Vào thời điểm đó, về cơ bản, toàn bộ tài sản của ông đã được đầu tư vào Biển Nam.

Một bản in châm biếm năm 1720 về sự hỗn loạn của bong bóng tài chính, bao gồm Bong bóng Biển Nam. (Hình ảnh từ Bộ sưu tập Wellcome, CC BY 4.0.)

Thật không may, chúng ta không có bằng chứng trực tiếp về nguyên nhân của các quyết định tài chính của Newton. Tuy nhiên, chúng ta có thể biết được một chút những gì đã xảy ra bằng cách xem xét sự tham gia của Newton vào công ty bất động sản của người bạn Thomas Hall, một công chức giàu có khác, người đã thuê Newton như một trong những người quản lý tài sản. Newton không phải là người duy nhất đưa ra quyết định thay cho công ty bất động sản Hall; ông đã phải làm việc với ba giám đốc điều hành khác và tham khảo ý kiến của Francis Hall, con trai của Thomas, và người thụ hưởng chính của tài sản. Mặc dù các quyết định của công ty không phản ánh một mình quan điểm của Newton, nhưng ông phải có sự đồng thuận lớn với các quyết định chung, và chắc chắn các cuộc thảo luận đã ảnh hưởng đến suy nghĩ của ông.

Những hoài nghi

Bây giờ chúng ta hãy xem xét chi tiết hơn về bối cảnh đầu tư vào tháng 4/1720, khi Newton đưa ra quyết định bán cổ phiếu từ sớm của mình. Dự án để Công ty Biển Nam tiếp quản gần như toàn bộ khoản nợ quốc gia của Anh đã được trình lên Quốc hội vào cuối tháng 1/1720 và, sau cuộc tranh luận sôi nổi, đã được chấp nhận vào đầu tháng hai. Tuy nhiên, giá cổ phiếu của công ty không thay đổi nhiều từ cuối tháng ba đến cuối tháng năm. Điều gì có thể đã khiến Newton bán hết vào giữa thời kỳ đó? Phân tích về các tài liệu tài chính cho thấy, Newton đã quyết định thanh lý toàn bộ cổ phần của mình ở liên doanh Biển Nam trong vòng chưa đầy một tuần, vào ngày 19 và 23/4. Hai ngày đó trùng hoàn toàn với thời điểm trước và sau một cuộc họp của các nhà đầu tư Biển Nam vào ngày 21/4. Chúng ta không biết nhiều về những gì đã diễn ra tại cuộc họp đó, nhưng theo các báo cáo, nhiều người đã tham dự các cuộc thảo luận và thuyết trình khá dài. Có thể cuộc họp đã khiến Newton thêm hoài nghi, dẫn đến việc muốn bán tháo. Cần phải nói thêm là Thomas Guy, một nhà đầu tư lập dị nổi tiếng vì đã kiếm được khối tài sản khổng lồ trong bong bóng tài chính, đã bắt đầu thanh lý cổ phần của mình ngay sau cuộc họp cổ đông. Không giống như Newton, Guy không bị dụ dỗ mua lại, ông dùng số tiền kiếm được để thành lập Bệnh viện Guy và trở nên nổi tiếng với những đóng góp cho y học trong suốt ba thế kỷ qua.

Trong Bong bóng tài chính Biển Nam, Newton đang đứng trong một vũng lầy, và vì vậy ngay cả sự sáng chói của ông cũng không cứu mình khỏi vụ thua lỗ cay đắng nhất trong cuộc đời.

Tháng 4/1720 cũng chứng kiến sự xuất hiện của một số lượng lớn tờ rơi và bài báo bất thường về các nguyên tắc kinh tế của dự án Biển Nam, Newton đã thấy hoặc thảo luận với những người đương thời về một số nội dung đó. Vào ngày 14/4, một tuần sau khi Đạo luật Biển Nam được thông qua, Công ty Biển Nam đã chào bán một số cổ phần mới của mình cho công chúng lần đầu tiên trong bốn lần bán. Để khuấy động sự nhiệt tình cho lần bán hàng đầu tiên, các nhà quản lý của công ty có vẻ như đã sắp xếp cho việc xuất bản một bài báo nặc danh trên tờ Flying-Post vào ngày 9/4, đưa ra một tầm nhìn cho lợi nhuận của nhà đầu tư gần như vô hạn: giá cổ phiếu mới của công ty càng cao, nhà đầu tư càng có lợi.

Bài báo của Flying-Post đã đi đến kết luận đáng kinh ngạc bởi điều mà ngày nay sẽ được gọi là “sự sai lầm trong việc sử dụng toán để phân tích kinh tế”, hay những lập luận mang tính định lượng lại gây ra nhầm lẫn vấn đề thay vì làm rõ nó. Nếu bạn sở hữu tất cả 500 cổ phiếu của một công ty có tài sản trị giá 100.000USD, mỗi cổ phiếu trị giá 200USD. Nếu sau đó bạn bán 2.000 cổ phiếu mới với giá 400USD một cổ phiếu, thì công ty của bạn hiện có tài sản là 900000USD và 2500 cổ phiếu, vì vậy mỗi cổ phiếu trị giá 360USD. Các công ty khởi nghiệp hiện nay thường thu hút các nhà đầu tư mới với những lời hứa tương tự. Nhưng một startup hợp pháp sẽ đưa ra một số biện minh cho mức giá tăng mà các nhà đầu tư mới phải trả, chẳng hạn như một sự đột phá công nghệ mới đạt được từ việc tài trợ của các nhà đầu tư ban đầu. Bài báo Flying-Post không đưa ra bằng chứng về bất kỳ thành phần mới nào sẽ tạo ra lợi nhuận tăng. Trong thực tế, những gì nó mô tả chỉ là một kế hoạch Ponzi thế kỷ 18.

Ba phản bác thuyết phục của bài báo Flying-Post đã tồn tại từ thời kỳ đó. Một là từ tác giả Archibald Hutcheson, người nghi ngờ nổi tiếng nhất của dự án Biển Nam. Bài báo của ông xuất hiện vào ngày 21/4, ngày diễn ra cuộc họp cổ đông của Công ty Biển Nam. Có thể Newton bị ảnh hưởng bởi những lời bác bỏ đó, hoặc chính ông có thể đã đi đến kết luận tương tự. Nhưng phần lớn các nhà đầu tư Anh đã không thoái vốn. Làm thế nào mọi người có thể bỏ qua những lời bác bỏ bài báo của Flying-Post? Một lá thư từ một nhân viên của một ngân hàng tư nhân nổi tiếng ở London, được viết vào tháng 6/1720, minh họa một cách độc đáo nỗi sợ bị bỏ lỡ mà các nhà đầu tư thường gặp phải trong một cơn hưng phấn: Mặc dù có sự hoài nghi từ lâu về dự án Biển Nam, khi phần còn lại của thế giới cư xử một cách điên rồ, chúng ta phải bắt chước họ theo một số cách nào đó. Kể cả những tính toán đằng sau bài báo trên Flying-Post là dựa trên những suy đoán sai lầm, độc quyền thương mai của công ty Biển Nam có vẻ vẫn đầy tiềm năng kiếm lời.

Điều đáng chú ý nhất là ngoài bài báo của Flying-Post, các nhà quản lý của Công ty Biển Nam chưa bao giờ trình bày cho công chúng được một kế hoạch kinh doanh giải thích cặn kẽ cách họ sẽ tạo ra lợi nhuận đáng kể cho các cổ đông của họ. Trên thực tế, những người đằng sau Công ty Biển Nam thiếu một kế hoạch kinh doanh hợp lý dù chỉ nửa vời. Báo cáo mà họ buộc phải trình lên Quốc hội sau khi bong bóng vỡ cho thấy dự định trả cổ tức cao như đã hứa chủ yếu là từ các khoản tiền dự kiến sẽ nhận được từ việc bán cổ phiếu. Nói cách khác, họ không có kế hoạch nào ngoài việc kế hoạch quá lạc quan và dễ gây hiểu lầm, theo một người bạn hoặc một người đại diện ẩn danh của họ cho biết trên Flying-Post. Nhưng điều đó không được công chúng biết đến trước khi sụp đổ. Cơn “say sưa” đã đạt đến mức mới vào tháng sáu, và Newton bị cuốn vào nhóm đang thống trị suy nghĩ của công chúng đầu tư tại Anh.

Nhà đầu tư Newton

Đáng chú ý là khi quyết định quay trở lại đầu tư vào chứng khoán Biển Nam, Newton đã chuyển gần như toàn bộ tất cả tài sản tài chính của mình vào đó với một loạt các khoản đầu tư vào giữa tháng sáu. Có vẻ như ông đã bị thuyết phục rằng việc mua cổ phiếu lúc bấy giờ đầy hứa hẹn mang lại một món lợi hấp dẫn. Ngược lại, công ty bất động sản Hall để lại phần lớn tài sản của mình trong cổ phiếu Ngân hàng Anh (Bank of England). Phó giám đốc Kho bạc, John Francis Fauquier, cũng đã đi theo một con đường khác: không để tất cả các khoản tiền của mình cho Công ty Biển Nam mà đầu tư theo một hướng khác với Newton. Newton rõ ràng đã đưa ra quyết định đầu tư của riêng mình mà không chỉ đơn giản là làm theo lời khuyên của người khác. Điều đó cũng hợp lý vì ông phụ trách Kho bạc, và điều đó đòi hỏi ông phải đưa ra nhiều quyết định phụ thuộc vào giá cả và điều kiện thị trường.

Chúng ta có bằng chứng về việc Newton chú ý đến hoạt động của các công ty riêng lẻ. Trong một lá thư gửi cho bạn mình là nhà toán học Nicolas Fatio de Duillier, Newton đã từ chối đầu tư vào một công ty mà Fatio đang quảng bá. Không chỉ nêu mức giá thấp của cổ phiếu của công ty đó, ông còn viết rằng các phân tích cơ bản của nó là không tốt, vì ông đã biết rằng công ty cho thuê với giá thấp ở Scotland và khá khó đòi. Lá thư ông viết cho Fatio cũng nói rằng do ông đã mất rất nhiều trong vụ đầu tư vào công ty Biển Nam đến mức rỗng túi, cộng với “tâm trí của tôi không thích hợp để quan tâm đến những vấn đề này”. (Tuyên bố của Newton là một sự cường điệu, vì túi của ông không trống rỗng, ông vẫn còn khá giàu. Nhưng những mất mát gần đây là một cái cớ hữu ích).

Newton, tài chính và tâm lý đám đông

Số lượng các nhà đầu tư trong vụ Bong bóng Biển Nam đã phản ánh ở một mức độ nào đó hiểu biết về tài chính còn tương đối thấp trong xã hội lúc đó. Các nhà đầu tư được coi là có kinh nghiệm như Newton cũng chỉ được giới thiệu về các tổ chức tài chính và các sản phẩm mới của họ. Tuy nhiên, kết nối với những gì đang diễn ra hiện nay, chúng ta thấy vẫn còn rất nhiều các đầu tư bị xáo trộn bởi cái nhìn về lợi nhuận đầu tư có thể kéo dài vô hạn. Không có mấy dấu hiệu cho thấy điều này đã thay đổi qua các thời đại.

Một cuộc tranh luận sôi nổi của các chủ nợ trong vụ Bong bóng Biển Nam. Nguồn: www.wsj.com/

Trong thời kì của Newton, đã có các chuyên gia đánh giá giá trị của các sản phẩm tài chính thông thường. Trong số đó có người bạn của Newton, ông Abraham de Moivre, một nhà toán học quan trọng, người đi đầu trong việc phát triển lý thuyết xác suất và khoa học tính toán. De Moivre kiếm được một phần thu nhập của mình bằng cách đưa ra lời khuyên về cá cược cờ bạc và định giá hợp đồng thuê và niên kim.

Bong bóng Biển Nam đặt ra một vấn đề khó khăn hơn. Không có dòng tiền được xác định rõ, hoặc thậm chí không có nổi một phân phối xác suất tồn tại. Bên cạnh việc những lập luận kiểu mô hình Ponzi (vay tiền của người này để trả người khác) đã lừa dối nhiều người, tất cả các loại tin đồn mơ hồ về thương mại hưng thịnh, các liên minh chiến lược, và những thứ tương tự lan truyền rộng rãi. Một số nhà quan sát, chẳng hạn như Hutcheson đã thấy rằng điều này không thực tế, nhưng hầu hết công chúng, bao gồm cả Newton, vẫn tin vào trò lừa bịp.

Thất bại của Newton trong vụ Bong bóng Biển Nam minh họa cho một thực tế đôi khi bị lãng quên: Ông là một người xuất sắc, nhưng không phải là một thiên tài vạn năng. Ông đã làm nhiều việc để cải thiện hiệu quả của Kho bạc Hoàng gia bằng cách giảm sự chênh lệch về trọng lượng và tuổi nguyên liệu làm đồng tiền vàng, và ông xây dựng định luật làm lạnh mang tên mình. Ông đã hỗ trợ thiết lập Giải thưởng Kinh độ (Longitude Prize) và loại đi bài dự thi không có giá trị, nhưng ông đã sai khi hoài nghi về tính khả thi của việc sử dụng đồng hồ trong bối cảnh đó. Và, tất nhiên, ông đã dành nhiều năm cho thuật giả kim và thần học. Newton có thể đạt được rất nhiều thành tựu về thiên văn học, toán học và vật lý không chỉ nhờ vào khả năng thiên tài của mình mà còn vì ông bắt đầu công việc đó vào đúng thời điểm, khi Tycho Brahe, René Descartes, Galileo Galilei, Christiaan Huygens, Johannes Kepler và Blaise Pascal đã đặt ra nền tảng vững chắc. Ở những lĩnh vực đó, ông thực sự đã có thể đứng trên vai những người khổng lồ. Trong Bong bóng tài chính Biển Nam, Newton đang đứng trong một vũng lầy, và vì vậy ngay cả sự sáng chói của ông cũng không cứu mình khỏi vụ thua lỗ cay đắng nhất trong cuộc đời.□

* Bài viết này dựa trên bài báo “Những sai lầm tài chính của Newton trong Bong bóng Biển Nam”,Tạp chí Xã hội Hoàng gia về Lịch sử Khoa học, tập 73, số 1.

https://physicstoday.scitation.org/doi/10.1063/PT.3.452